【入息證明】6個簡便方法輕鬆獲取薪金證明書(附入息證明樣本)

在現今的金融市場中,申請信用卡、私人貸款或按揭貸款時,入息證明是必不可少的關鍵文件之一。無論是固定收入的受薪人士,還是收入波動較大的自僱人士,都需要準備合適的入息證明來展示自己的還款能力。然而,不同類型的收入來源和工作形式,可能對應不同的入息證明要求。本文將深入探討不同類型的入息證明要求,並提供詳細的指導,幫助您在申請過程中做好充足準備。

什麼是入息證明?

入息證明是指能夠證明自己每月平均收入的文件。只要能清楚顯示你每月的收入來源和數額,都可以被視為入息證明。入息證明文件在申請貸款、信用卡、租賃合同等各類金融服務時,都是必需的。至於為什麼?下面會進行詳細解釋。

為什麼需要入息證明?

在金融申請過程中,入息證明扮演著關鍵的角色,它不僅反映了個人的財務狀況,還影響著貸款申請的審核和批核結果。以下是入息證明的重要性及其作用:

評估財務狀況

入息證明提供了完整而可靠的收入資訊,幫助金融機構全面評估申請人的財務狀況。這些文件(如銀行戶口出入紀錄或糧單)清晰地顯示了申請人的每月收入和資金流動情況,有助於確定其償還貸款的能力。

確定貸款金額

金融機構通常根據申請人的入息紀錄來決定批核的貸款金額。穩定的收入來源和較高的收入水平通常意味著更高的貸款額度。這是因為金融機構更願意提供較高金額的貸款給那些具有較低貸款風險的個人。

區分收入類型

入息證明可以幫助金融機構區分收入的穩定性和來源。固定受薪的工作者通常具有穩定的收入來源,而自僱人士的收入可能較不穩定。金融機構會根據這些信息對貸款申請進行分類和評估。

- 穩固收入(Solid Income):具有穩定收入來源的申請人通常享有更優惠的貸款條件和利率。

- 非穩固收入(Non-Solid Income):對於收入較不穩定的申請人,金融機構可能會審核更嚴格,並提供較高的利率。

獲得優惠條款

入息證明和良好的信貸評分是獲得優惠貸款條款和利率的關鍵。具有足夠入息證明和良好信貸評分的申請人更有機會獲得金融機構提供的較低利率和較高貸款額的貸款產品。

提高申請成功率

提供詳細、準確的入息證明可以提高貸款申請的成功率。金融機構在審核貸款申請時依賴入息證明來評估申請人的信用風險和還款能力,完整的入息證明能夠增加貸款申請的可靠性和誠信度。

如果你並不能提供入息證明,你也可以考慮市面上其他免入息證明的貸款產品,但需要注意的是,通常這類型的貸款利率會較高,獲得的貸款額也會較低。

延伸閱讀:二線財務貸款靠唔靠得住?

什麼文件可以作為入息證明?

為了符合金融機構對貸款申請的要求,申請人需要提供一系列入息證明文件。以下是常見的入息證明文件,以及對於特定情況可能需要提供的其他文件:

有固定收入的受催的普通打工仔入息證明

- 稅務局評稅通知書(稅單): 這是個人所得稅評定後的通知書,顯示納稅人應繳納的稅款。稅單能反映申請人的總收入、稅前及稅後所得,以及其他稅務細節。

- 糧單或強積金供款紀錄: 薪資單記錄了申請人的薪資和津貼等,而強制性公積金供款紀錄則顯示了申請人每月為強制性公積金計劃供款的金額。

- 出糧的銀行戶口月結單: 這是顯示申請人薪金轉入其指定銀行戶口的月結單。通常需要提交最近三個月的月結單。

- 催傭合約: 如果申請人是受僱員工,則需要提供傭金合約,合約中列明了職位、薪金和其他相關條款。

沒有固定收入的自僱人士入息證明

這些人可能是兼職工作、自僱從業員等,他們的收入可能不固定。金融機構可能要求他們提供其他入息證明文件,如六個月的銀行帳戶交易紀錄,以確定其收入情況。

現金出糧人士入息證明

這類申請人通常以現金方式收入,因此需要提供與其收入相關的文件作為入息證明,包括現金/支票入賬至銀行戶口的紀錄、支票副本、銀行戶口紀錄等。

自催人士、自己創業開公司人士入息證明

對於自催人士和自己創業開公司的人士來說,他們的收入證明可能會有所不同。以下是一些可能被要求提供的入息證明文件:

- 商業登記證或營業執照: 這些文件證明了申請人擁有或運營一家公司或營商。商業登記證或營業執照通常由當地政府機構核發。

- 公司財務報表: 公司的財務報表可以顯示其營收、利潤和其他財務信息,對評估公司的經濟狀況和申請人的收入情況至關重要。

- 強積金報表/供款紀錄: 這些文件顯示了申請人為自己或公司員工供款的強積金情況,可作為收入證明之一。

- 稅務局評稅通知書(稅單): 自己創業或自僱人士可能需要提供個人或公司的稅務局評稅通知書,以證明其經營活動的合法性和稅務狀況。

- 銀行對戶交易紀錄: 提供最近六個月的銀行對戶交易紀錄可以證明申請人的收入來源和資金流動情況。

收租人士入息證明

收租人士需要提供與其租金收入相關的文件,如最新的物業稅單、租約和最近三個月的租金存款記錄。

*以上所列出的入息證明文件僅為一般情況下金融機構可能要求的文件,實際所需文件可能會因個人情況而異。申請人應根據其具體情況準備完整和正確的入息證明文件,以確保申請能夠順利通過。

對於自僱人士,如職業司機、私人補習導師等,他們未必有報稅及強積金供款紀錄。在這種情況下,金融機構可能需要額外的文件作為入息證明,如六個月的往來帳戶紀錄等。此外,金融機構也會參考申請人報稱的入息與相應行業的平均收入是否相符,以及申請人是否能提供從事相關業務的資格證明。

如何取得入息證明?

申請貸款、按揭或其他金融服務時,入息證明是不可或缺的文件。入息證明不僅有助於金融機構評估您的財務狀況和還款能力,還能確保您獲得最佳的貸款條款。以下介绍了常見的6種获取入息證明方法,包括向公司索取僱佣合約、糧單、向僱主索取強積金供款紀錄、登入網上銀行打印月結單、使用稅務局「稅務易」下載稅單、有效執業證書或商業執照。

向公司索取僱佣合約

僱佣合約是您入職時簽署的重要文件,詳細列明了僱傭雙方的責任、職位和薪金。這些合約應妥善保存,以便日後需要提供入息證明。即使某些公司未提供正式書面合約,僅口頭約定,仍應主動要求書面合約以確保有憑據。

向公司索取糧單

糧單是最常見且被廣泛接受的入息證明文件之一。糧單通常包括以下關鍵信息:

- 工作月份和支薪月份

- 職位

- 該月的薪資

- 花紅和津貼

儘管不同公司可能有不同的糧單格式,但這些基本信息通常都會包含在內。妥善儲存每月的糧單可以確保您在需要時能夠快速提供證明。

向僱主索取強積金供款紀錄

強積金供款紀錄也是有效的入息證明文件。根據法律規定,僱主必須在強積金供款後的七個工作天內向僱員發出供款紀錄。這些紀錄會詳細列明:

- 僱員的入息

- 僱主和僱員各自的供款額

- 供款日期

如果僱主沒有主動提供,可以向僱主索取或聯絡強積金受託人查閱賬戶資料。需注意的是,並非所有銀行或金融機構都會接受強積金供款紀錄作為入息證明,因此應提前確認。

登入網上銀行打印月結單

現代銀行大多提供網上銀行服務,客戶可以通過電子形式獲取月結單。無論是出糧戶口的紀錄還是自僱人士的銀行紀錄,都可以通過網上銀行下載。以下是取得網上銀行月結單的步驟:

- 登入網上銀行

- 下載所需月份的電子月結單

- 如有需要,可自行列印實體月結單

使用網上銀行不僅方便快捷,還可以避免遺失實體文件的風險。如果您使用存摺,也可以開通網上銀行服務以獲取電子月結單。

使用稅務局「稅務易」下載稅單

稅務易是一個方便的網上服務平台,讓您可以查看和下載稅務文件。如果您已註冊稅務易,請按以下步驟操作:

- 登入稅務易帳戶

- 前往「稅務狀況」頁面

- 下載評稅通知書

如果您沒有使用稅務易,應妥善保存實體稅單信件,這些文件同樣是有效的入息證明。

商業登記證、有效執業證書或商業執照

對於自僱人士或開公司的申請人來說,商業登記證、有效執業證書或商業執照是重要的入息證明文件。這些文件通常在公司註冊時獲得,應妥善保存。如果遺失,可以向相關機構申請補發,例如:

- 商業登記證:向商業登記署申請補發

- 有效執業證書或商業執照:向相關專業協會或政府部門申請補發

其他常見入息證明文件

- 銀行月結單:包括出糧戶口的紀錄、自僱人士的營業戶口紀錄。

- 稅務評稅通知書:詳細列明個人的應繳稅款和收入狀況。

- 政府資助或補助文件:如社會福利署的補助金紀錄。

- 租金收入證明:最新的物業稅稅單,已打印花稅並有最少六個月有效期的租約,或未打印花稅但至少有六個月有效期的租約及最近三個月的租金存款紀錄。

通過準備和妥善保管這些入息證明文件,您可以更輕鬆地申請貸款或其他金融服務,並提高成功率和獲得更優惠條款的機會。

申請信用卡或私人貸款需要哪些入息證明?

在申請信用卡或私人貸款時,不同的銀行或財務公司可能會要求不同的入息證明文件。以下是一般所需的入息證明文件,僅供參考。

|

類別 |

固定收入受薪人士 |

非固定收入受薪人士 |

自僱人士 |

|

申請私人貸款 |

① 最近一年的完整稅單; ② 最近一個月的糧單; ③ 最近三個月的銀行月結單。 |

① 最近一年的完整稅單; ②及最近一個月的糧單或銀行月結單; ③ 最近三個月的糧單; ④ 最近三個月的銀行月結單。 |

① 最近一年的利得稅稅單 ② 最近三個月的公司銀行月結單

|

|

申請信用卡 |

① 最近一年的完整稅單; ② 最近一個月的糧單; ③ 最近一個月的銀行月結單。 |

① 最近一個月的糧單; ② 最近三個月的銀行月結單。 |

注意:不同金融機構可能會要求額外的文件,或根據申請人的具體情況進行調整。因此,建議申請人提前準備並核對所需文件,以確保申請過程順利。

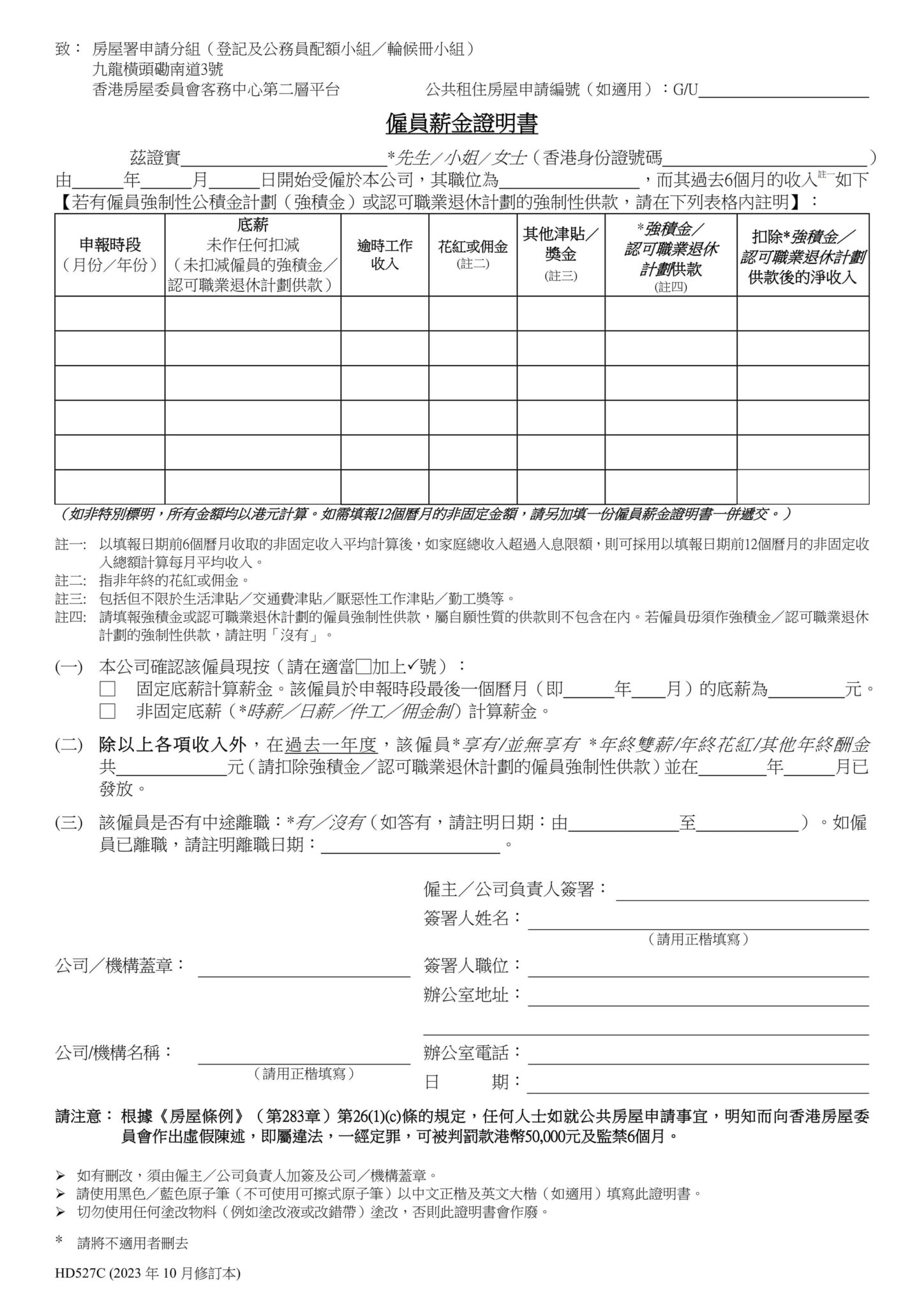

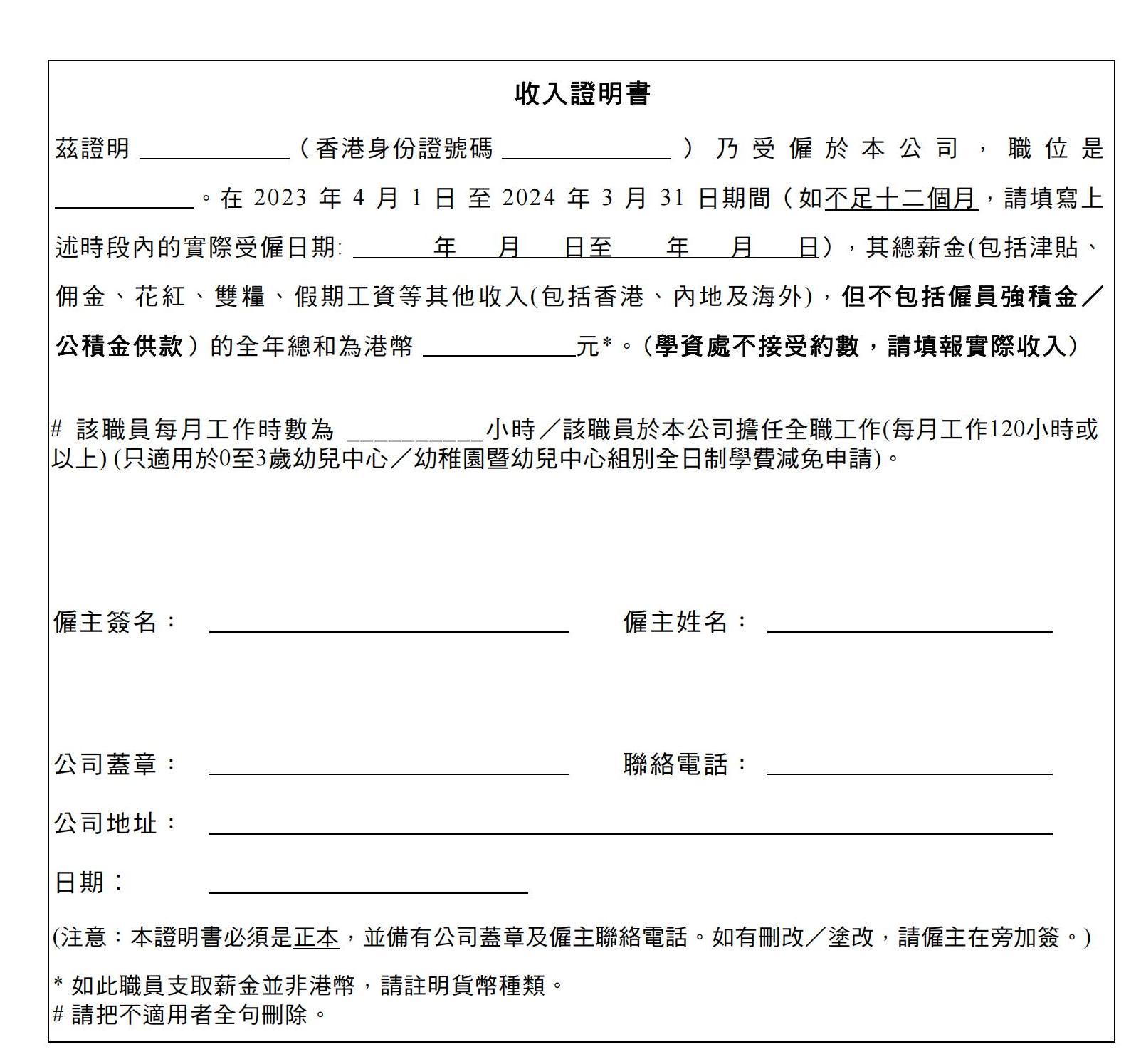

收入/入息證明範本

本收入/入息證明樣本適用於未能提供填表須知第 13.4(vi)段第 1-4 項收入證明的受薪人士:

僱員薪金證明書範本

能否自製入息證明?

在收入不穩定的情況下,有些人可能會考慮「自製入息證明」來申請貸款或按揭,這種做法風險極高,並且是非法的。

自製入息證明的風險與法律後果

一些人可能會採用所謂「左手交右手」的方法,將資金轉入自己或朋友的賬戶,以製造每月有固定收入的假象。然而,這種做法不僅違法,還涉及諸多風險和潛在的法律後果。

- 法律風險:自製入息證明屬於偽造文件,根據《刑事罪行條例》第200章第71條「偽造文書」的規定,這是一種嚴重的刑事罪行。任何人製造虛假文書,意圖誘使他人相信該文書是真實的,並因接受該文書為真而作出或不作某些行為,從而對他人或其他人造成不利,一經定罪可被判處最高十四年監禁。因此,自製入息證明並非一個可取的解決方案。

- 財務風險:不僅違法,還存在被濫收「手續費」及被騙的風險。找所謂的「會計師」或「達人」幫忙偽造文件,不僅可能導致金錢損失,還會增加法律風險。

- 申請風險:金融機構並非「省油的燈」,它們擁有多種手段和技術來檢驗申請者提供的文件的真實性。偽造的入息證明很可能會被識破,導致申請失敗。更嚴重的是,金融機構可能會將涉嫌欺詐的申請者報告給執法機構,進一步增加法律風險。

自己開的公司能否作為入息證明?

如果您是公司東主並且收入不穩定,試圖通過自己的公司製作糧單來證明收入,這種方法同樣不可行。銀行在審核貸款申請時,會仔細檢查收入的實際入賬紀錄。如果缺乏真實的薪金入賬紀錄,銀行有可能不接受該糧單為有效入息證明。

如果對如何準備入息證明有疑問,可以尋求專業財務顧問的幫助。UmoneyCash可以提供合法且有效的建議,幫助您順利完成貸款申請過程。

沒有入息證明或TU評級差的情況下可以申請私人貸款?

如果申請人無法提供入息證明,仍可考慮申請貸款。這類貸款產品針對那些沒有標準入息證明的申請者,通過其他方式來評估其貸款資格。金融機構通常會採取更靈活的審核方式,但仍會參考申請人的TU(TransUnion)信貸評級來決定是否批准貸款以及設定貸款條款。

若申請人的TU信貸評級較差,獲批貸款的難度將顯著增加。這是因為TU信貸評級直接反映了申請人的信用風險,評級較差意味著過去有拖欠還款或其他不良信用記錄。針對這類情況,申請人可以考慮二線財務清數、債務重組等清卡數方法。

總之,準備充分且詳細的入息證明文件,能顯著提高您申請信用卡、貸款或按揭的成功機會。無論是受薪人士、自僱人士還是企業主,了解並滿足各類金融機構的具體要求,是順利獲得金融服務的關鍵。記住,良好的財務紀律和正確的文件保存習慣,不僅能幫助您順利獲得金融產品,還能為您的財務健康打下堅實的基礎。

延伸閱讀:一文了解二線財務公司貸款的利息及注意事項

想要快速批核、低息靈活還款、無需TU和特別貸款優惠?

立即聯繫我們吧!

其他入息證明常見問題

Q1:入息證明可以有哪些形式?

A1:入息證明可以包括稅單、糧單、銀行戶口月結單、強積金供款紀錄、商業登記證、有效執業證書或商業執照等。

Q2:如果我沒有糧單,還有什麼文件可以作為入息證明?

A2: 如果沒有糧單,可以提供銀行戶口月結單、稅單或強積金供款紀錄等。自僱人士可以提供六個月的銀行往來帳戶紀錄、商業登記證及營業執照。

Q3:現金收入的工作者如何提供入息證明?

A3: 現金收入者應將每月收入存入銀行,保留存款紀錄、現金入賬單和支票副本,並保存銀行月結單作為入息證明。

Q4:銀行是否接受電子形式的入息證明?

A4: 是的,銀行接受電子形式的入息證明,例如電子糧單和網上銀行月結單。這些文件可以直接上傳至貸款申請平台。

Q5:自僱人士的入息證明有何特殊要求?

A5: 自僱人士需提供六個月的銀行往來帳戶紀錄、稅單、商業登記證和有效執業證書,顯示其業務收入的穩定性。

Q6:是否需要將所有的入息證明文件原件提交給銀行?

A6: 不需要原件。通常銀行只要求提交復印件或電子版本,但在特定情況下,可能會要求出示原件以進行驗證。